- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Финансы Финансы  Книги Книги  Фінанси (теоретичні основи) - Грідчіна М.В. Фінанси (теоретичні основи) - Грідчіна М.В. |

Фінанси (теоретичні основи) - Грідчіна М.В.

4.5. Фінансові потоки страхового ринку

Фінансові потоки страхового ринку як прояв фінансових відносин регулюються учасниками страхового ринку і державою, яка вживає заходів зі стабілізації і розвитку страхової діяльності. Фінансові потоки на страховому ринку з'являються за таких умов (рис. 4.5):

Рис. 4.5. Фінансові потоки страхового ринку

• здійснення страхових платежів між страхувальником і страховиком;

• виплати страхового відшкодування між страховиком і страхувальником;

• перестрахування при укладенні договору перестрахування;

• перестрахування в разі виплати страхового відшкодування;

• розміщення вільних коштів страховиків на фінансовому ринку і ринку нерухомості;

• отримання страховиками прибутку від інвестиційної діяльності. Фінанси страхового ринку формуються сукупністю фінансів його учасників — страховиків, страхувальників і посередників. Вони функціонують як страхові фонди страхових компаній різної форми власності й фінансових ресурсів посередників страхового ринку.

Основою фінансів страхового ринку є фінанси страхових компаній. Страхова компанія створює і використовує кошти страхового фонду на відшкодування збитків страхувальників і на фінансування власних витрат з організації страхової справи, а також здійснює інвестиційну діяльність, використовуючи частину страхового фонду і власні кошти.

Грошовий обіг страхової компанії охоплює два відносно самостійних грошових потоки:

• обіг коштів для страхового захисту, який відбувається у два етапи: формування і розподіл страхового фонду та інвестування частини коштів страхового фонду з метою отримання прибутку;

• обіг коштів, пов'язаний з організацією страхової справи. До джерел власних фінансів страхової компанії належать:

• статутний фонд страхової компанії;

• страхові платежі страхувальників;

• прибутки страхової компанії в результаті страхової діяльності та надання інших послуг на страховому ринку;

• прибутки страхової компанії від інвестиційної діяльності на фінансовому ринку (грошовому і ринку капіталу) і ринку нерухомості.

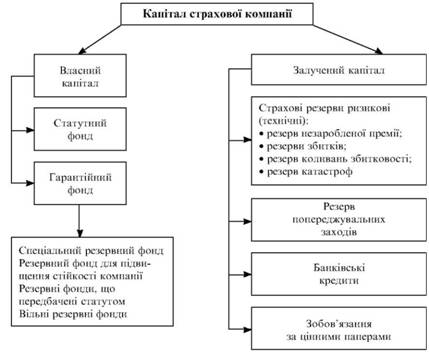

Фінанси страхової компанії складаються із статутного та гарантійного фондів страхових резервів. Гарантійний фонд страховика містить спеціальні фонди, резервні фонди і суму нерозподіленого прибутку.

Статутний фонд та гарантійний фонд утворюють власний капітал страхової компанії. Страхові резерви разом з отриманим капіталом на фінансовому ринку утворюють залучений (зовнішній) капітал (рис. 4.6).

Рис. 4.6. Структура капіталу страхової компанії

Статутний фонд як джерело власного капіталу утворюється із внесків засновників компанії (згідно з українським законодавством їх має бути щонайменше три) і з суми, одержаної в результаті продажу акцій страхової компанії, якщо вона організована у формі акціонерного товариства. З метою створення реально конкурентоспроможних страхових компаній розмір статутного фонду визначається законом залежно від виду виконуваних страхових операцій, але щонайменше 100 тис. євро для засновників-резидентів і щонайменше 500 тис. євро — для компаній з іноземним капіталом. У ст. 2 Закону України "Про страхування" встановлено, що частка грошових внесків в оплаченому статутному фонді страховика має бути щонайменше 60 %, до 25 % статутного фонду можуть становити державні цінні папери. Страхова компанія може бути засновником іншої страхової компанії в Україні, але має право спрямовувати до статутного фонду іншого страховика лише до 20 % коштів власного статутного фонду. Така норма сприяє формуванню великих страховиків.

Гарантійний фонд належить до власного капіталу, тобто він вільний від зовнішніх зобов'язань. Тому у світовій практиці резерви у складі гарантійного фонду прийнято називати вільними резервами. До таких резервів належать:

• спеціальний резервний фонд, який утворюється за рахунок продажу вище номіналу власних акцій страхової компанії при первинному розміщенні (емісійний дохід);

• резервні фонди для підвищення стійкості страхової компанії, що утворюються у відсотках до статутного фонду згідно із законодавчо встановленими нормативами резервування;

• резервні фонди, що передбачені статутом компанії;

• вільні резервні фонди споживання та нагромадження, які сформовані з нерозподіленого прибутку.

Фінансові зобов'язання страховика поділяються на страхові та не-страхові за залученими позиковими коштами. Страхові зобов'язання утворюють страховий резервний фонд. Страхові резерви страховика на поточний рік повинні бути достатніми для виконання його сумарних зобов'язань за всіма страховими угодами на цей період.

Страховий резервний фонд утворюється із страхових платежів (страхових внесків і страхових премій) і забезпечує виплату страхових сум та страхового відшкодування. Цей фонд складається із страхових резервів з кожного виду страхування (технічних резервів) і окремих резервів зі страхування життя, медичного страхування та обов'язкових видів страхування.

За особливостями формування (сплати страхової премії) страхові резерви поділяються на ризикові та накопичувальні (різні види страхування життя). До технічних резервів належать:

• резерв незаробленої премії — туди надходить велика частина страхової премії;

• резерви збитків — резерв заявлених, але неврегульованих збитків, і резерв за реальними, незаявленими збитками;

• резерв коливань збитковості — служить для згладжування в довгостроковій перспективі коливань річного рівня збитковості за окремими видами страхування (у роки успішної діяльності ці резерви збільшуються, а у збиткові роки здійснюється вилучення коштів для покриття надмірних збитків);

• резерв катастроф — створюється для забезпечення компенсації збитків у результаті великих катастроф природного характеру (повеней, вивержень вулканів, землетрусів і т. ін.) і промислових аварій (формується страховиками, якщо чинними договорами страхування передбачена відповідальність при настанні такого роду подій), і може використовуватися тільки за спеціальними рішеннями.

Реалізуючи функцію попередження ризику, страхова компанія за окремими видами страхування підприємницьких ризиків техногенного характеру може формувати резерв попереджувальних заходів, призначений для того, щоб страхова компанія фінансувала заходи для попередження нещасних випадків, втрати або ушкодження застрахованого майна, а також використовувала його на інші цілі, передбачені Положенням про резерв попереджувальних заходів.

Страхові платежі за кожним договором страхування розраховують на основі тарифної ставки. Розрахунки тарифної ставки називаються актуарними.

Сукупність тарифних ставок за одним видом страхування називається тарифом. Сукупність страхових тарифів (звичайних, пільгових, тарифних знижок) окремої страхової компанії утворює її систему тарифів (тарифну установку), яка разом із системою комісійних і бонусних винагород змінюється відповідно до ринкової тарифної політики страховика.

Тарифна ставка з одиниці страхової суми (100 грн, 1000 грн, 10 тис. грн тощо) за окремим договором страхування називається брутто-ставкою, яка складається з нетто-ставки і навантаження (витрати на ведення справи) (рис. 4.7).

Нетто-ставка складається з основної ставки і ризикової надбавки. Основна ставка приблизно дорівнює середньостатистичному розміру збитку за тривалий період часу. Ризикова надбавка враховує можливе перевищення збитків над середнім значенням.

Для різних видів страхування структура тарифної ставки може змінюватися шляхом виключення або додавання деяких елементів.

Навантаження — це постійні та змінні витрати страховика на здійснення діяльності, спрямованої на одержання страховиком прибутку. На відміну від змінних, постійні витрати (управлінські) не залежать від виду страхування (рис. 4.7). Навантаження розраховують за методом калькуляції навантаження.

Рис. 4.7. Структура брутто-ставки

Страховий внесок (страхова премія) за договором страхування називається брутто-премією, або тарифною ставкою страховика, і визначається брутто-ставкою та загальним розміром страхової суми.

Брутто-премія складається із суми нетто-премії (нетто-ставка на всю страхову суму), гарантійної (стабілізаційної) надбавки для покриття можливих непередбачених відхилень від розміру страхових виплат, навантаження та додаткових надбавок (рис. 4.8).

Страхові платежі за розміром та диференціацією за видами ризиків для кожної страхової компанії індивідуальні й є об'єктом конкурентної боротьби на страховому ринку за залучення клієнтів.

Прибуток страхової компанії є джерелом формування резервних фондів і одним з джерел інвестиційної діяльності страховика. Страховик одержує прибуток від здійснення страхових операцій, надання інших послуг на страховому ринку та від інвестування на фінансовому ринку і ринку нерухомості.

Рис. 4.8. Структура брутто-премії (тарифної ставки страховика)

Прибуток від страхових операцій є різницею між вартістю страхових послуг та їх собівартістю. Особливість такого страхування полягає в отриманні планового прибутку лише за рахунок навантаження у структурі тарифної ставки. За рахунок нетто-ставки отримання прибутку не планується, оскільки нетто-ставка розраховується як замкнена для розподілу збитків між страхувальниками і передбачає повернення страхових платежів сукупності страхувальників за тарифний період (час, обумовлений при визначенні нетто-ставки). Плановий прибуток страховика закладається в тарифну ставку при калькулюванні навантаження.

Фактичний прибуток від страхових операцій дорівнює сумі прибутку, передбаченої брутто-премією, і економії витрат на ведення страхової діяльності.

Прибуток від надання інших послуг на страховому ринку страхова компанія отримує згідно з цінами на різні консультаційні послуги у сфері страхування, за навчання фахівців страхового ринку тощо.

Прибуток від інвестиційної діяльності страховика утворюється в результаті господарської діяльності нестрахового характеру. Перелік напрямків нестрахової діяльності страхової компанії встановлюється законодавчо. Державне регулювання інвестиційної діяльності страхової компанії має на меті захист коштів страхувальників від втрат внаслідок ризикованого інвестування страховика, тобто фінансову стабілізацію страховика. Тому дотримання принципів інвестиційної діяльності страхової компанії має сприяти збільшенню та збереженню коштів страхового фонду.

Наведемо принципи інвестиційної діяльності страховика:

• диверсифікації, що передбачає широке коло сфер інвестування для зменшення інвестиційного ризику;

• повернення вкладень, що передбачає гарантію повернення інвестованих коштів;

• прибутковості;

• ліквідності, що означає інвестування лише в цінності з високою ліквідністю.

Відповідно до зазначених принципів інвестиційної діяльності страховик має право розміщувати страхові резерви в такі активи (ст. 3 Положення про порядок формування, розміщення і облік страхових резервів за видами страхування, іншими, ніж страхування життя):

• грошові на поточному рахунку;

• банківські вклади (депозити);

• нерухомість;

• цінні папери, що передбачають одержання доходу;

• державні цінні папери;

• права вимог до перестрахувальників;

• готівку в касі в обсязі лімітів залишків каси, встановлених НБУ. Структура розміщення технічних резервів за видами інвестування визначена згаданим Положенням у відсотках до їх розміру.

З переліку напрямків інвестування випливає, що з метою захисту страхових резервів страховій компанії заборонені позикові операції, торговельно-посередницька діяльність, вкладення в інтелектуальну власність, додаткова оплата праці співробітників із страхових резервів, інвестиції в чеки, приватизаційні папери, паї фондових і товарних бірж.

У країнах з розвиненою економікою склалася структура інвестицій страхових компаній, яка не впливає негативно на їх фінансову стійкість. Звичайно 5-7 % усіх їхніх активів становлять високоліквідні короткострокові інвестиції. Це банківські депозитні вклади, а також різні цінні папери — депозитні сертифікати, казначейські і комерційні векселі, облігації тощо. Середньо- і довгострокові інвестиції можна поділити на інвестиції в цінні папери з фіксованим доходом, акції й облігації підприємств, нерухомість і іпотечний кредит.

Капітал страхових компаній найчастіше вкладають у цінні папери з твердо фіксованим доходом, адже вони є надійним об'єктом капіталовкладень, гарантують стійкий дохід і водночас завжди можуть бути реалізовані за ринковою ціною. З метою отримання більшого прибутку страхові компанії активно інвестують кошти й у звичайні акції різних компаній.

Близько 7-8 % активів страхових компаній припадає на нерухомість, тобто довгострокові інвестиції. До складу нерухомості звичайно входять контори, адміністративні будівлі, офіси, житлові будинки тощо. Дохід від нерухомості трохи нижчий прибутку, який одержують від акцій і цінних паперів. Страхові компанії надають також іпотечний кредит під забезпечення нерухомістю. Однак цей вид інвестицій має низьку ліквідність і довгостроковий характер.

Кожна страхова компанія дотримується своєї інвестиційної політики, зумовленої насамперед характером здійснюваних страхових операцій, термінами й обсягом акумульованих коштів. Так, інвестиції в нерухомість і іпотечний кредит здійснюють здебільшого компанії зі страхування життя, тоді як у структурі інвестицій компаній майнового страхування переважають цінні папери з фіксованим доходом, що забезпечують стійке фінансове становище і своєчасну виплату страхового відшкодування за великими збитками.

Фінансова стійкість страхової компанії забезпечується розміром власного капіталу. Фінансові можливості страхувальника визначаються обсягом надходжень страхових внесків, який залежить від кількості договорів і розміру страхових тарифів на кожний вид страхування.

Фінансова стійкість компанії досягається дотриманням нормативу співвідношення власних активів компанії і прийнятих страхових зобов'язань (резерв платоспроможності страхової компанії) і визначається розміром чистих активів. Забезпечується фінансова стійкість страховика перевищенням активів над річними зобов'язаннями в розмірі до 20 % річної суми внесків, що надійшли.

До загальних критеріїв оцінки діяльності страхових компаній належать репутація страховика, досвід роботи, прибутковість його діяльності і виконання зобов'язань перед клієнтами.

Досвід роботи страхової компанії має особливо важливе значення. Якщо компанія тривалий час функціонує на страховому ринку, то це означає, що вона успішно розв'язує свої проблеми і пристосувалася до загальної економічної ситуації.

Робота компанії, безумовно, повинна бути прибутковою, тобто мати прибуток як фінансовий результат за підсумками року.

Репутація страховика формується серед його партнерів по бізнесу і клієнтів як інтегральний показник його роботи і характеризується інформацією про сумлінність дій або обмеження інтересів страхувальників.

Питання для самоконтролю

1. Специфічні ознаки страхування як економічної категорії.

2. Функції страхування в системі фінансових і виробничих відносин.

3. За якими критеріями можна класифікувати страхові відносини?

4. Основні види ризиків, які приймаються до страхування.

5. Організаційні форми страхування в Україні.

6. Галузі й підгалузі страхування.

7. Сутність перестрахування і співстрахування.

8. З яких грошових фондів складається капітал страховика?

9. Чинники, які впливають на фінансовий стан страховика.

Завдання

Характерною ознакою економічно розвинених країн є високий рівень розвитку страхування. Реформи, що передбачають розширення сфери страхових відносин, розпочалися і в Україні.

Підберіть і проаналізуйте матеріали стосовно реформування пенсійного забезпечення, запровадження медичного страхування, страхування на випадок безробіття. Розгляньте основні проблеми розвитку страхового ринку в Україні.

Created/Updated: 25.05.2018

|

|