- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Финансы Финансы  Книги Книги  Финансы и статистика - Ковалева А.М. Финансы и статистика - Ковалева А.М. |

Финансы и статистика - Ковалева А.М.

Анализ актива баланса

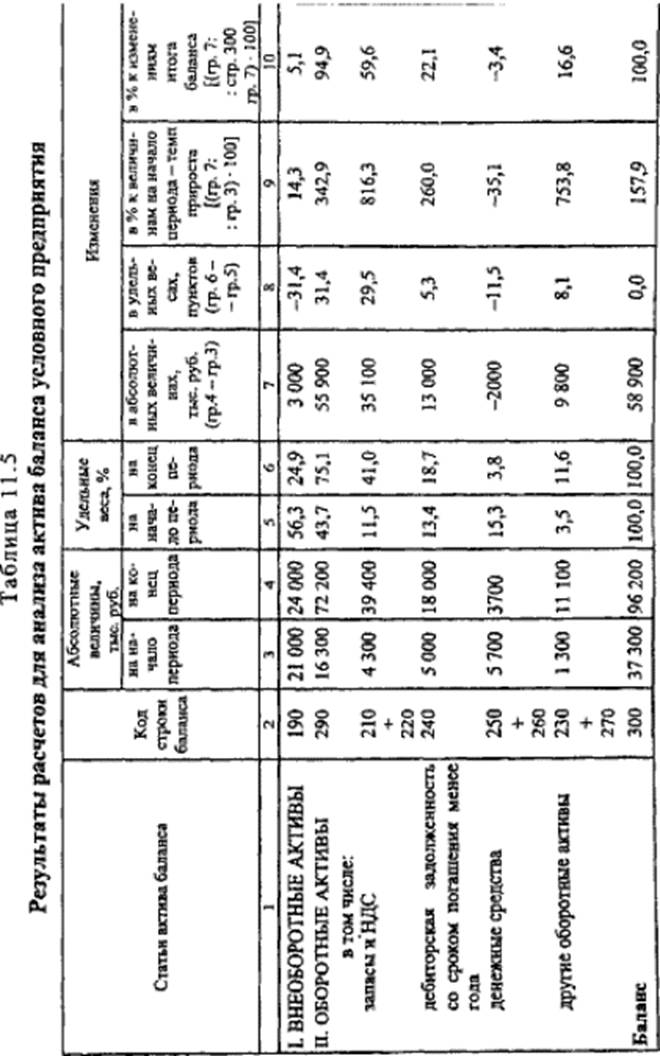

Анализ актива баланса. Для анализа структуры и динамики активов баланса проведем предварительные расчеты, результаты которых сведем в табл. 11.5.

Анализ активов за рассматриваемый период показал некоторое увеличение (на 3000 тыс. руб.) статьи «Внеоборотные активы», однако темп их прироста (14,3%) значительно ниже темпа прироста валюты баланса (157,9%). В результате произошло снижение доли статьи «Внеоборотные активы» в активах предприятия (с 56,3% на начало периода до 24,9% на конец периода). Соответственно увеличились доли статей «Запасы» и «НДС» по приобретенным ценностям (с 11,5 до 41,0%). Резко увеличилась доля статьи «Дебиторская задолженность со сроком погашения менее года» (с 13,4 до 18,7%), что обусловлено неплатежеспособностью потребителей продукции предприятия; резко уменьшилась (с 15,3 до 3,8%) доля статьи «Денежные средства», темп ее прироста отрицателен (—35,1%). Все это говорит об ухудшении структуры активов баланса. Уменьшились доля основных средств предприятия, создающих условия для производства продукции, и доля наиболее ликвидных активов, что значительно снизило возможности предприятия вовремя рассчитываться по своим обязательствам.

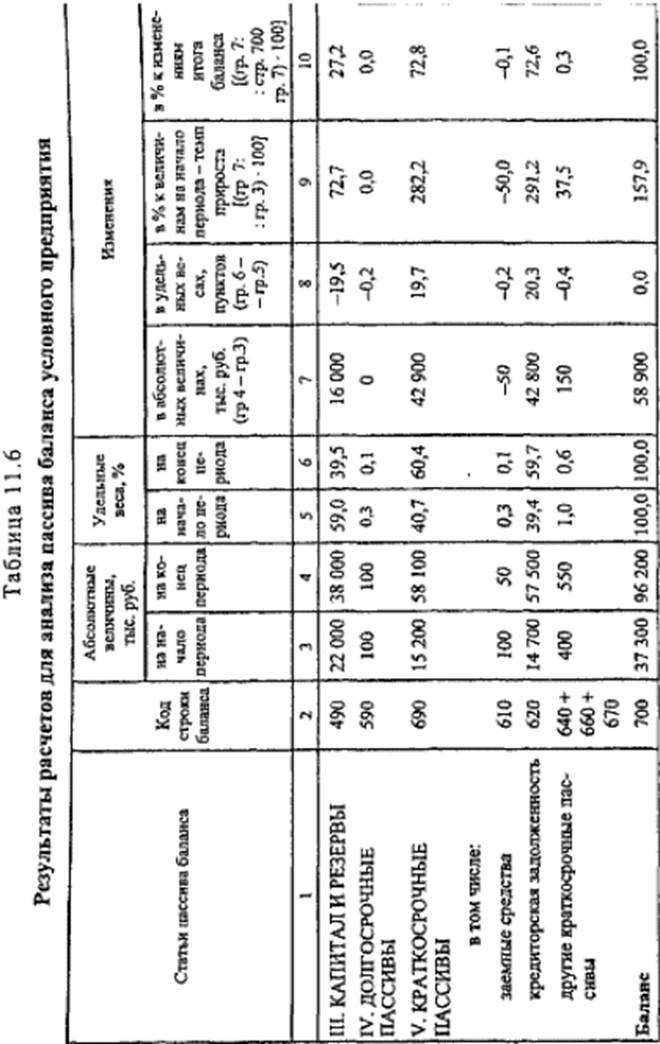

Анализ пассива баланса. Перед анализом пассива баланса проведем предварительные расчеты, результаты которых представлены в табл. 11.6.

Анализ пассива баланса показал низкие по сравнению с темпами прироста валюты баланса (157,9%) темпы прироста собственных средств предприятия - «Капитал и резервы» (72,7%), при резком росте кредиторской задолженности, на долю которой приходится

72,6% изменений валюты баланса за анализируемый период. Резкое увеличение в 1,5 раза (с 39,4 до 59,7%) доли кредиторской задолженности объясняется общим кризисом неплатежей в стране. Кредиты практически не привлекались: доля статьи «Долгосрочные пассивы» снизилась с 0,3 до 0,1%, так же как и доля статьи «Краткосрочные заемные средства». Структура пассивов ухудшилась: «Кредиторская задолженность» - наиболее" срочные обязательства предприятия - составляет 59,7% пассивов; статья «Капитал и резервы» составляет на конец периода менее 50% пассивов, а именно 39,5%, т.е. предприятие в случае предъявления претензий всеми кредиторами не сможет их удовлетворить, даже продав все свое имущество.

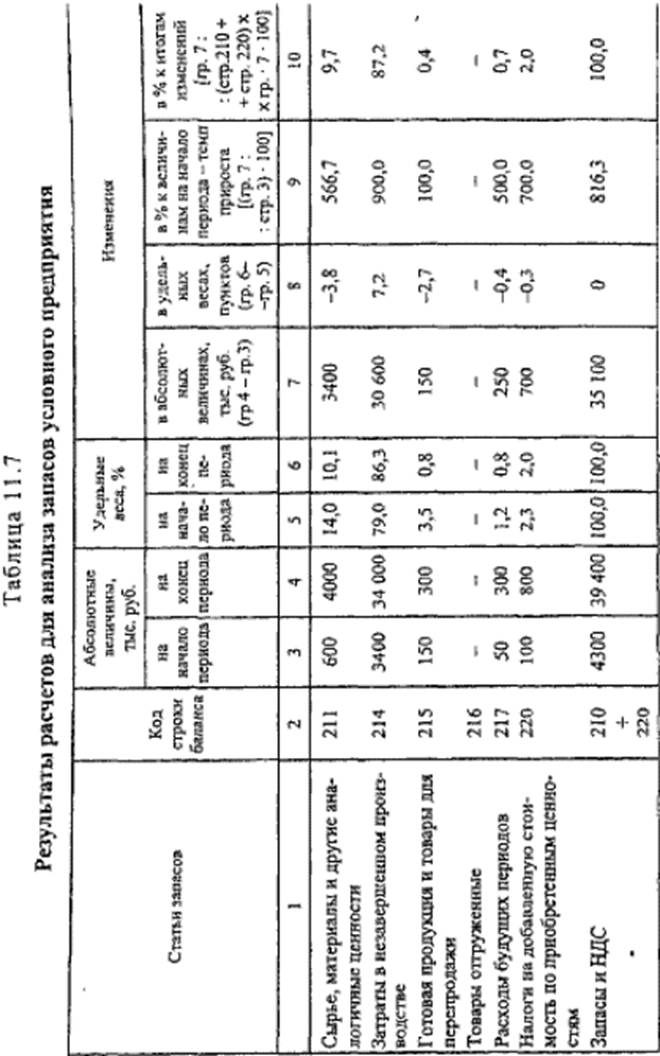

Анализ запасов и затрат. Результаты предварительных расчетов для анализа структуры «Запасов» представлены в табл. 11.7.

В структуре запасов и затрат произошло некоторое увеличение доли статьи «Затраты в незавершенном производстве» (с 79,0 до 86,3%), причем темп их прироста составляет 900% при общем темпе прироста «Запасов и НДС» 816,3%. Незавершенное производство составляет основную массу изменений (87,2%). Структура запасов и затрат ухудшилась из-за длительного цикла производства: произошел рост «Затрат в незавершенном производстве» (с 3400 тыс. руб. на начало года до 34 000 тыс. руб. на конец года).

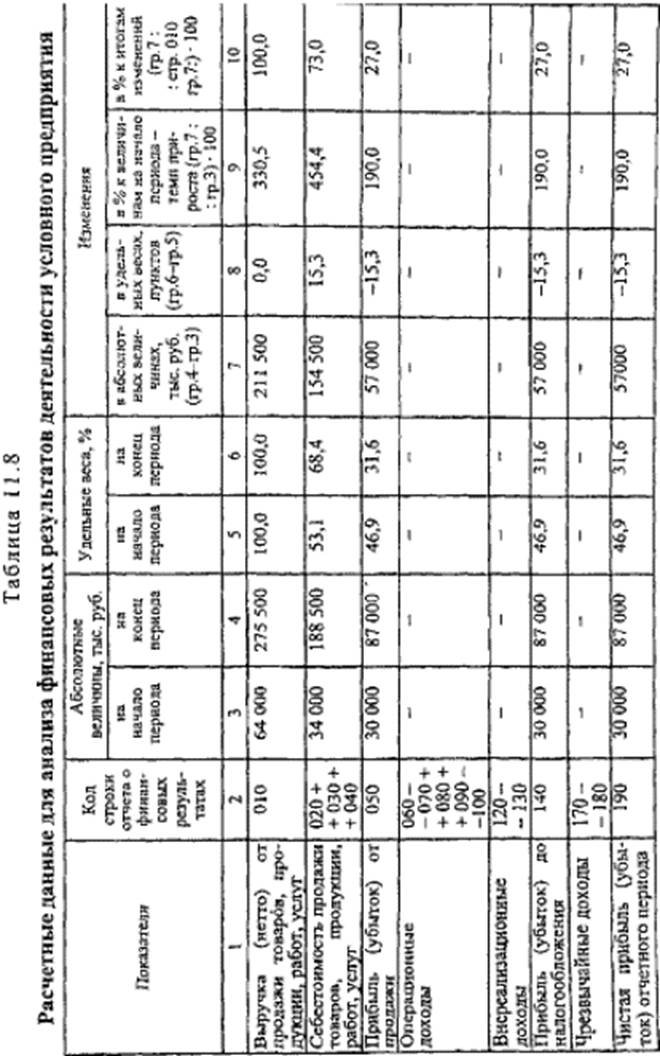

Анализ финансовых результатов деятельности предприятия. Анализу предшествуют предварительные расчеты, результаты которых сведены в табл. П.8.

Из данных таблицы следует, что доля статьи «Прибыль» в статье «Выручка» снизилась на 15,3 пункта и составляет на конец периода 31,6% за счет увеличения (с 53,1 до 68,4%) доли себестоимости. Такие источники прибыли, как операционные доходы, внереализационные доходы и чрезвычайные доходы не привлекались. Темп прироста статьи «Прибыль» составляет 190,0%, в то время как темп прироста статьи «Выручка» - 330,5%. Быстрее всего растет статья «Себестоимость» (454,4%), удельный вес изменений которой составил 73,0% в изменении статьи «Выручка». Таким образом, можно говорить о снижении эффективности производства (темп прироста прибыли ниже темпа прироста себестоимости).

Общий финансовый анализ показал, что структура актива и пассива условного предприятия за анализируемый период ухудшилась в основном из-за увеличения дебиторско-кредиторскои задолженности и увеличения длительности цикла производства, что привело к уменьшению доли прибыли в выручке предприятия.

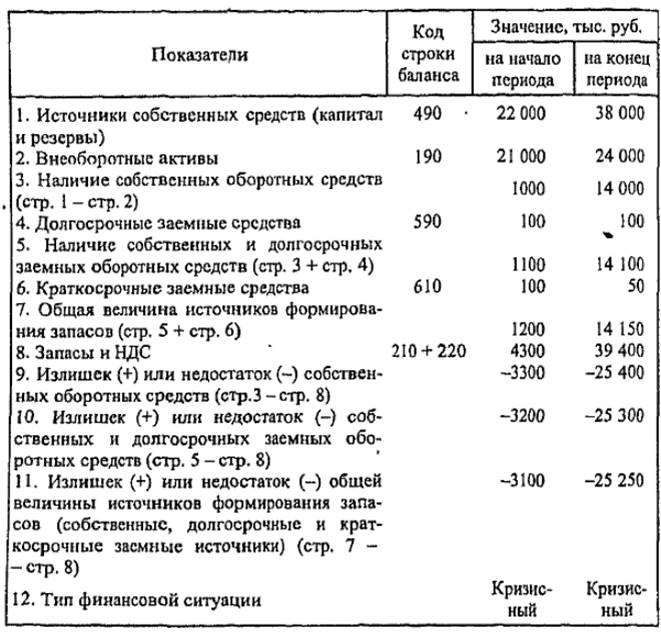

Анализ Финансовой устойчивости

Для определения финансовой устойчивости (типа финансовой ситуации) условного предприятия составим и рассмотрим табл. 11.9.

Таблица 11.9

Расчет показателей для определения финансовой устойчивости условного предприятия

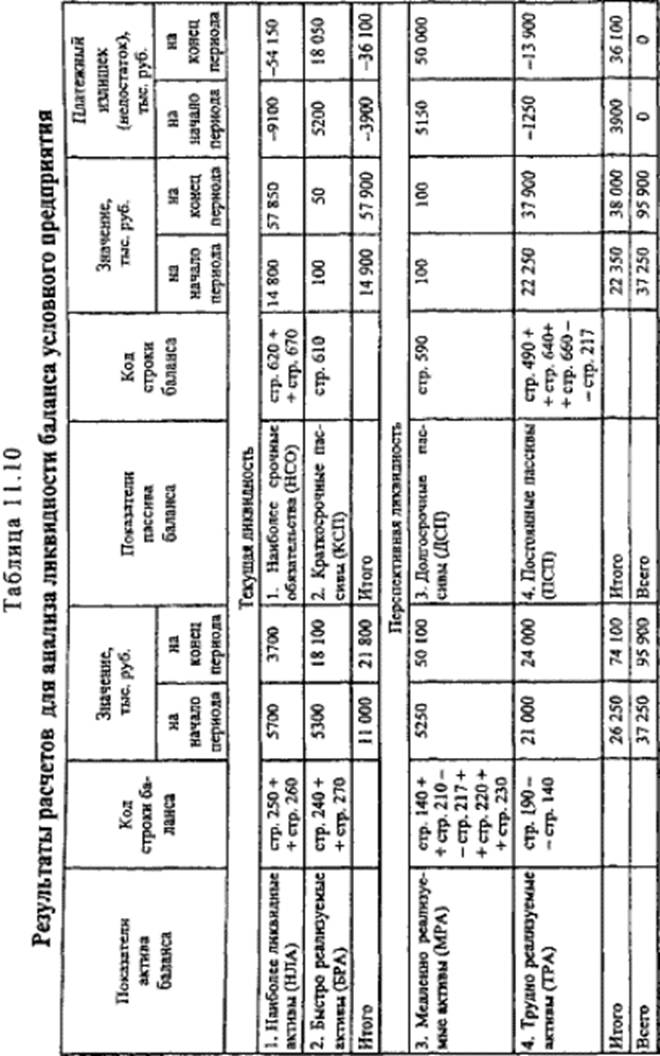

Финансовое состояние рассматриваемого предприятия на начало и конец анализируемого периодаявляетсякризисным,так как в ходе анализа установлен недостаток собственных оборотных средств (3300 тыс. руб. на начало и 25 400 тыс. руб. на конец периода), собственных и долгосрочных заемных источников формирования запасов и затрат (3200 тыс. руб. на начало и 25 300 тыс. руб. на конец периода), общей величины основных источников формирования за-

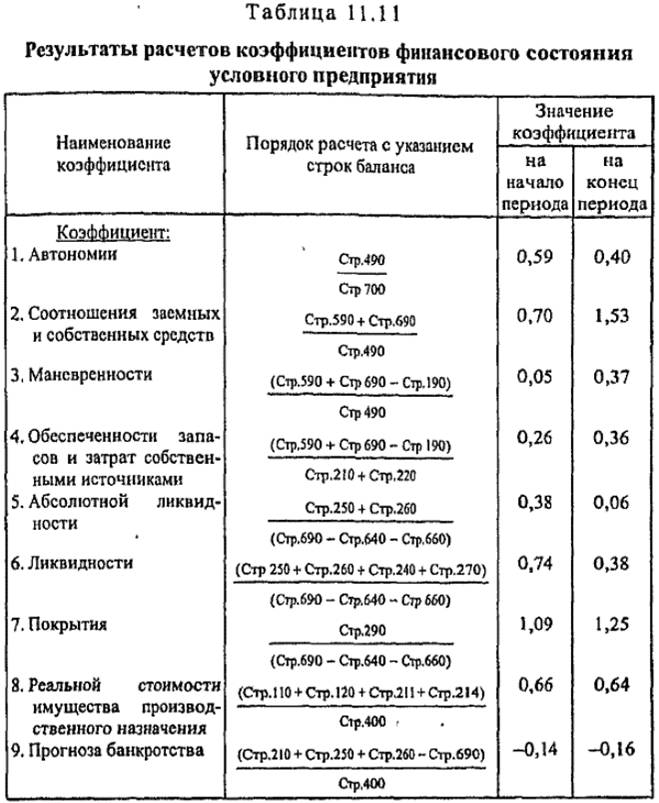

Коэффициент соотношения заемных и собственных средств на начало анализируемого периода (0,70) соответствует нормальному ограничению (макс. 1,00), а на конец периода - его превышает (1,53), что свидетельствует о недостаточности собственных средств предприятия для покрытия своих обязательств.

Коэффициент маневренности вырос с 0,05 до 0,37, что говорит об увеличении мобильности собственных средств предприятия и расширении свободы в маневрировании этими средствами.

Несмотря на то что коэффициент обеспеченности запасов и затрат собственными источниками формирования несколько вырос с 0,26 до 0,36, он ниже значения нормального ограничения (1,00) почти втрое, что говорит о недостаточном обеспечении запасов и затрат собственными источниками формирования.

Коэффициент абсолютной ликвидности упал с 0,38 до 0,06 и стал ниже нормального ограничения (0,20), что говорит о возможности погашения лишь незначительной части краткосрочной задолженности предприятия в ближайшее время,

Коэффициент ликвидности снизился с 0,74 до 0,38, что свидетельствует о снижении прогнозируемых платежных возможностей предприятия при условии своевременного проведения расчетов с дебиторами. При таком значении коэффициента ликвидности предприятие едва ли может надеяться на кредиты.

Не удовлетворяя нормальным ограничениям (2,00) на начало анализируемого периода, коэффициент покрытия повысился на конец периода с 1,09 до 1,25, что связано с низкими платежными возможностями предприятия даже при условии своевременных расчетов с дебиторами и продажи, в случае необходимости, материальных оборотных средств. В такой ситуации сложно найти покупателей акций и облигаций предприятия.

Коэффициент реальной стоимости имущества производственного назначения практически не изменился (0,66 - на начало периода, 0,64 - на конец периода) за счет роста затрат в незавершенном производстве, поэтому несмотря на соответствие значений нормативному ограничению (мин. 0,5) можно сказать об ухудшении структуры имущества.

Коэффициент прогноза банкротства не соответствует нормальному ограничению: за анализируемый период он снизился (с - 0,14 до - 0,16). Это говорит о том, что недостаток доли средств предприятия, находящихся в ликвидной форме, для погашения краткосрочных обязательств в имуществе предприятия увеличился с 14 до 16%.

Совместный анализ финансовых коэффициентов свидетельствует об общем ухудшении финансового положения предприятия за анализируемый период.

Created/Updated: 25.05.2018

|

|