- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Бухгалтерский учет, аудит Бухгалтерский учет, аудит  Книги Книги  Бухгалтерський облік у галузях економіки - Захожай В.Б. Бухгалтерський облік у галузях економіки - Захожай В.Б. |

Бухгалтерський облік у галузях економіки - Захожай В.Б.

5.4. Облік на підприємствах роздрібної торгівлі

Роздрібна торгівля — це сфера підприємницької діяльності з реалізації товарів або надання послуг на підставі усного чи письмового договору купівлі-продажу безпосередньо кінцевим споживачам для їх власного некомерційного використання.

Облік надходження товарів. Товари в роздрібній торгівлі оприбутковують на підставі рахунків-фактур, товарно-транспортних накладних, податкових накладних. За цими документами приймаються товари і тара матеріально-відповідальними особами. При надходженні товарів від населення за готівковий розрахунок їх оприбуткування здійснюють на підставі Закупівельного акта. Якщо отримано ваговий матеріал, то його оприбуткування здійснюють за чистою вагою (маса-нетто), без урахування ваги тари. При розходженні маси і якості фактично отриманих товарів із супроводжувальними документами складається Акт про встановлення розходжень маси і якості товарно-матеріальних цінностей, що приймаються.

Підприємствами роздрібної торгівлі в основному здійснюється вартісний облік товарів через велику кількість різноманітних товарів та оформленням реалізації товарів касовими чеками. У такому разі на кожну матеріально-відповідальну особу (МВО) в бухгалтерії відкривається особовий рахунок, в якому роблять записи по залишках, надходженню та вибуттю товарів на звітну дату. Записи відображають за продажними цінами. В установлені строки матеріально-відповідальні особи складають товарні звіти і разом із підтверджувальними документами здають до бухгалтерії. Товарні звіти можуть складатися щодня або один раз у 3, 5, 7, 10 днів (залежно від обсягу господарських операцій торговельного підприємства). Товарні звіти складають у двох примірниках: 1-й з додатками здають в бухгалтерію, 2-й залишають у МВО.

Облік реалізації товарів уроздріб. Роздрібні підприємства, які здійснюють реалізацію товарів (розрахункові операції) в готівковій та/або в безготівковій формі (із застосуванням платіжних карток, платіжних чеків, жетонів тощо), проводять: • розрахункові операції на повну суму покупки (надання послуги) через зареєстровані, опломбовані у встановленому порядку та переведені у фіскальний режим роботи реєстратори розрахункових операцій (РРО) з роздрукуванням відповідних розрахункових документів, що підтверджують виконання розрахункових операцій, або із застосуванням зареєстрованих у встановленому порядку Книги обліку розрахункових операцій та Розрахункової книжки;

• на підставі розрахункового документа встановленої форми на повну суму проведеної операції особі, яка отримує або повертає товар (отримує послугу або відмовляється від неї);

• щоденно друкують на реєстраторах розрахункових операцій (за винятком автоматів з продажу товарів (послуг)) фіскальні звітні чеки і зберігають їх у Книгах обліку розрахункових операцій;

• друкують на РРО (за винятком автоматів з продажу товарів (послуг)) контрольні стрічки і зберігають їх протягом трьох років;

• надають покупцю товарів (послуг) на його вимогу чек (накладну або інший письмовий документ), що засвідчує передання права власності на них від продавця до покупця з метою виконання вимог Закону України "Про захист прав споживачів".

Відповідно до законодавства реєстратори розрахункових операцій (РРО) повинні застосовуватися:

• фізичними особами — суб'єктами підприємницької діяльності;

• юридичними особами (їх філіями, відділеннями, іншими відокремленими підрозділами), суб'єктами підприємницької діяльності, що здійснюють операції з розрахунками в готівковій і/або безготівковій формі (із застосуванням платіжних карток, платіжних чеків, жетонів тощо) при продажу товарів (наданні послуг) у сфері торгівлі, громадського харчування та послуг, а також уповноваженими банками і суб'єктами підприємницької діяльності, що здійснюють операції купівлі-продажу валюти.

Водночас законодавством передбачені винятки з цієї норми. РРО можуть не застосовуватись, якщо:

• розрахунки здійснюються через касу підприємства з оформленням прибуткових і видаткових касових ордерів та видачею квитанцій, оформлених у встановленому порядку (приміщення каси підприємства повинно бути ізольоване й обладнане відповідним чином);

• специфіка окремих форм діяльності у сфері торгівлі, громадського харчування і послуг дозволяє здійснювати розрахунки без застосування РРО з використанням розрахункових квитанцій (РК).

РРО застосовується для здійснення розрахунків за продані товари. Документом, який підтверджує факт здійснення продажу, є касовий чек. При проведенні реєстрації операції з продажу касир зобов'язаний отримати від покупця гроші за товар, здійснити операцію закриття чека в РРО, роздрукувати його і видати покупцеві чек і здачу разом з товаром.

Власник РРО повинен забезпечити окремий облік найменувань, цін і кількості наданих послуг кожного найменування, а також щоденне виконання в кінці робочого дня денного звіту з обнуленням інформації в оперативній пам'яті Z-звіту) та її занесенням до фіскальної пам'яті РРО.

Без застосування РРО, але з використанням Розрахункової книжки можливе здійснення:

• роздрібної торгівлі з транспортних засобів (крім торгівлі з причепів-фургонів, причепів-дач, напівпричепів, які використовуються як стаціонарні пункти), автоцистерн, цистерн, бочок, бідонів, лотків, прилавків, корзин, ручних візків (за винятком тих, які знаходяться в стаціонарних приміщеннях, крім приміщень ринків);

• реалізації штучних товарів через торгові автомати;

• реалізації товарів та продукції на підприємствах споживчої кооперації у сфері торгівлі та громадського харчування, які розташовані в сільській місцевості, де середньомісячний товарообіг у національній валюті України кожного із зазначених об'єктів за останні 12 місяців не перевищує суму 20 тис. грн;

• послуг населенню;

• видачі талонів, квитанцій та білетів (з нанесеними друкарським способом серій, номерів і номінальної вартості) на відвідування культурно-спортивних показових закладів та організацій, при проведенні екскурсій, в бібліотеках, при паркуванні автотранспорту, в пасажирському транспорті міського сполучення, а також жетонів і електронних карток в метро, при оформленні на залізничних станціях вантажних перевезень.

Фіскальні функції— здатність реєстраторів розрахункових операцій забезпечувати одноразове занесення, довготермінове зберігання у фіскальній пам'яті, багаторазове зчитування і неможливість зміни підсумкової інформації про обсяг розрахункових операцій, виконаних у готівковій та/або в безготівковій формі (із застосуванням платіжних карток, платіжних чеків, жетонів тощо), або про обсяг операцій з купівлі-продажу іноземної валюти.

Реєстратор розрахункових операцій (РРО) — пристрій або програмно-технічний комплекс, в якому реалізовані фіскальні функції і який призначений для реєстрації розрахункових операцій при продажу товарів (наданні послуг), операцій з купівлі-продажу іноземної валюти та/або реєстрації кількості проданих товарів (наданих послуг). До реєстраторів розрахункових операцій належать: електронний контрольно-касовий апарат (ЕККА), електронний контрольно-касовий реєстратор, комп'ютерно-касова система, електронний таксометр, автомат з продажу товарів (послуг) тощо.

Розрахункова операція — приймання від покупця готівкових коштів, платіжних карток, платіжних чеків, жетонів тощо за місцем реалізації товарів (послуг), видача готівкових коштів за повернутий покупцем товар (ненадану послугу), а у разі застосування банківської платіжної картки — оформлення відповідного розрахункового документа щодо оплати в безготівковій формі товару (послуги) банком покупця або у разі повернення товару (відмови від послуги) оформлення розрахункових документів щодо перерахування коштів у банк покупця.

Електронний контрольно-касовий апарат (ЕККА) — реєстратор розрахункових операцій, який додатково забезпечує попереднє програмування найменування і ціни товарів (послуг) та облік їх кількості, друкування розрахункових та інших звітних документів. До ЕККА належать також торговельні автомати або інше подібне устаткування, що призначене для операцій з продажу товарів (послуг) без видачі покупцю чека, іншого звітного документа за готівкові кошти чи їх замінники — жетони, картки платіжних систем або інші замінники грошей, без участі фізичної особи, яка контролює здійснення оплати таких товарів (послуг).

Комп'ютерно-касова система — реєстратор розрахункових операцій, виготовлений із застосуванням комп'ютерних засобів, який додатково виконує технологічні операції, визначені сферою його застосування, і забезпечує друкування розрахункових та інших звітних документів.

Електронний контрольно-касовий реєстратор — реєстратор розрахункових операцій, який додатково забезпечує облік кількості реалізованих товарів (послуг) найменування, друкування розрахункових та інших звітних документів.

Електронний таксометр — реєстратор розрахункових операцій, який додатково забезпечує попереднє програмування тарифів за проїзд та облік вартості наданих послуг з перевезень пасажирів.

Автомат з продажу товарів (послуг) — реєстратор розрахункових операцій, який в автоматичному режимі здійснює видачу (надання) за готівкові кошти або із застосуванням платіжних карток, жетонів тощо товарів (послуг) і забезпечує відповідний облік їх кількості та вартості.

Фіскальна пам'ять — запам'ятовуючий пристрій у складі реєстратора розрахункових операцій, призначений для одноразового занесення, зберігання і багаторазового зчитування підсумкової інформації про обсяг розрахункових операцій, яку неможливо змінити або знищити без пошкодження самого пристрою.

Розрахунковий документ — документ установленої форми та змісту (касовий чек, товарний чек, розрахункова квитанція, проїзний документ тощо), що підтверджує факт продажу (повернення) товарів, надання послуг, отримання (повернення) коштів, купівлі-продажу іноземної валюти, надрукований у випадках, передбачених цим Законом, і зареєстрований у встановленому порядку реєстратором розрахункових операцій або заповнений вручну.

Розрахункова книжка— належним чином зброшурована та прошнурована книжка, зареєстрована в органах Державної податкової служби України, що містить номерні розрахункові квитанції, які видаються покупцям у визначених цим Законом випадках, коли не застосовуються реєстратори розрахункових операцій.

Книга обліку розрахункових операцій — прошнурована і належним чином зареєстрована в органах Державної податкової служби України книга, що містить щоденні звіти, які складаються на підставі відповідних розрахункових документів щодо руху готівкових коштів, товарів (послуг).

Фіскальний режим роботи — режим роботи реєстратора розрахункових операцій, який забезпечує безумовне виконання ним фіскальних функцій.

Фіскальний звітний чек — документ установленої форми, надрукований реєстратором розрахункових операцій, що містить дані денного звіту, під час друкування якого інформація про обсяг виконаних розрахункових операцій заноситься до фіскальної пам'яті.

Фіскальний звіт — документ установленої форми, надрукований реєстратором розрахункових операцій, що застосовується для реєстрації операцій з купівлі-продажу іноземної валюти, який містить дані про виконані операції з початку робочої зміни касира.

Денний звіт— документ установленої форми, надрукований реєстратором розрахункових операцій, що містить інформацію про денні підсумки розрахункових операцій, проведених з його застосуванням.

Контрольна стрічка — документ, надрукований реєстратором розрахункових операцій, який містить копії надрукованих цим реєстратором розрахункових документів.

— це денний звіт з обнуленням інформації в оперативній пам'яті і занесенням її у фіскальну пам'ять РРО.

ЕККА повинен бути запрограмований таким чином, щоб друкований чек містив відомості про суб'єкт підприємницької діяльності, найменування і місце розташування об'єкта, заводський номер, номер реєстрації, відомості про товар: кількість, ціна, вартість одиниці, загальна вартість придбаних товарів, сума ПДВ, номер касового чека, дата реалізації.

Щоденно після закінчення робочого дня матеріально-відповідальна особа складає денний звіт Z-звіт) із обнуленням інформації в оперативній пам'яті і занесенням її до фіскальної пам'яті. Якщо в Z-звіті не відображається інформація за операціями "Службове внесення" або "Службове видання" сум готівки, то перед виконанням Z-звіту без обнулення потрібно виконати щоденний звіт (Х-звіт).

Щоденні касові звіти підклеюються в журнал використання ЕККА та узагальнюються у даному журналі за кожен день.

На період виходу з ладу реєстратора розрахункових операцій та здійснення ремонту або у разі тимчасового, але не більше 72 год (7 робочих днів), відключення електроенергії проведення розрахункових операцій здійснюється з використанням Книги обліку розрахункових операцій та Розрахункової книжки або із застосуванням належним чином зареєстрованого резервного реєстратора розрахункових операцій.

Найбільш розповсюдженим методом, який застосовується підприємствами роздрібної торгівлі при вибутті товарів, є метод цін продажу. Оцінка за цінами продажу ґрунтується на застосуванні середнього відсотка торговельних націнок. Відповідно до П(С)БО 9 "Запаси" цей метод застосовують підприємства, які мають значну і змінювану номенклатуру товарів з приблизно однаковим рівнем торгової націнки. Метод за цінами продажу може успішно застосовуватися окремо до кожної групи товарів з приблизно однаковою націнкою. Для кожної групи товарів потрібно розрахувати окремий відсоток торгової націнки.

Для обліку торгової націнки Планом рахунків передбачено субрахунок 285 "Торгова націнка". За кредитом субрахунка 285 відображається збільшення суми торгових націнок, за дебетом — зменшення (списання). Списання за розрахунками суми торгової націнки на реалізовані товари відображається за дебетом субра-хунка 285 і кредитом субрахунків 281 і 282. У звітність (Баланс) включається згорнуте за всіма субрахунками сальдо рахунка 28.

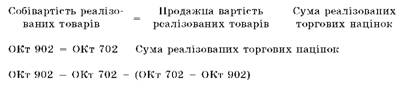

При використанні методу цін продажу собівартість реалізованих товарів визначається як різниця між продажною (роздрібною) вартістю реалізованих товарів і сумою торговельної націнки на ці товари (табл. 5.17).

Визначення собівартості (купівельної вартості) реалізованих товарів

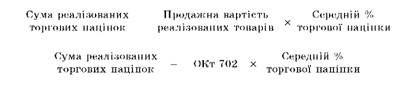

Сума торговельної націнки на реалізовані товари визначається як добуток продажної (роздрібної) вартості реалізованих товарів і середнього відсотка торгової націнки.

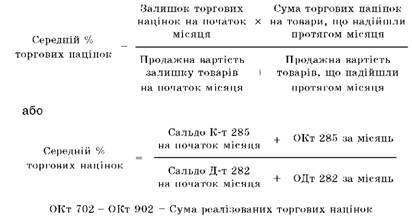

Середній відсоток торгової націнки визначається діленням суми залишку торгових націнок на початок звітного місяця і торгових націнок у продажній вартості отриманих у звітному місяці товарів на суму продажної (роздрібної) вартості залишку товарів на початок звітного місяця і продажної (роздрібної) вартості отриманих у звітному місяці товарів.

Середній відсоток торговельної націнки розраховується за формулою

Таблиця 5.17

Кореспонденція рахунків руху товарів і торговельної націнки

| № п/п | Обороти | Значення суми, яка проводиться в реєстрах | Періодичність виконання записів | |

Д-т | К-т | |||

І варіант | ||||

1 | 282 | 631 | На суму вартості придбаних товарів | Щодня за фактом надходження товарів |

2 | 282 | 285 | На суму торгової націнки за ставкою, встановленою підприємством | Одночасно з проведенням 1 |

3 | 301 | 702 | На суму оплати, отриманої від покупців | На підставі касових звітів |

4 | 902 | 282 | На суму купівельної вартості реалізованих товарів | 1 раз на місяць |

5 | 702 | 791 | На суму виручки, визнаної доходом | 1 раз на місяць |

6 | 285 | 282 | На суму реалізованих торгових націнок (згідно з п. 22 П(С)БО 9) | 1 раз на місяць |

7 | 791 | 902 | На суму купівельної вартості реалізованого товару | 1 раз на місяць |

ІІ варіант (альтернативний) | ||||

1 | 282 | 631 | На суму вартості придбаних товарів | Щодня за фактом надходження товарів |

2 | 282 | 285 | На суму торгової націнки за ставкою, встановленою підприємством | Одночасно з проведенням 1 |

3 | 301 | 702 | На суму оплати, отриманої від покупців | На підставі касових звітів |

4 | 902 | 282 | На суму продажної вартості реалізованих товарів | 1 раз на місяць |

5 | 702 | 791 | На суму виручки, визнаної доходом | 1 раз на місяць |

6 | 902 | 285 | На суму реалізованих торгових націнок (згідно з п. 22 П(С)БО 9) — методом "червоне сторно" | 1 раз на місяць |

7 | 791 | 902 | На суму купівельної вартості реалізованого товару | 1 раз на місяць |

Приклад. Залишок товарів на початок місяця на підприємстві роздрібної торгівлі становить 720 грн, сума торгової націнки — 144 грн. За місяць підприємством придбано товарів на суму 36600 грн (ПДВ — 6100 грн). На придбані товари нарахована торгова націнка на суму 9760 грн. За звітний період реалізовано товар на суму 39600 грн (ПДВ — 6600 грн). Відобразити господарські операції, якщо підприємство використовує (списує) товари за методом ціни продажу.

Для зручності надамо розрахунок середнього відсотка торгової націнки в табл. 5.18, 5.19, 5.20.

Таблиця 5.18

Разрахунок середнього відсотка торговельної націнки

| № п/п | Назва показника | Продажна (роздрібна) вартість товару | Сума торговельної націнки | Собівартість товару (гр. 3-гр. 4) |

1 | Залишок на початок місяця, грн. | 720 | 144 | 576 |

2 | Надійшло у звітному місяці, грн. | 40260 | 9760 | 30500 |

3 | Разом (ряд. 1 + ряд. 2), грн. | 40980 | 9904 | 31076 |

4 | Середній відсоток торговельної націнки, % ((ряд. 3 гр. 4 : : ряд. 3 гр. 3) х 100,0 %) | 24 |

|

|

5 | Реалізовано протягом періоду, грн. | 39600 | 9504 | 30096 |

6 | Повернення товару, грн. | — | — | — |

7 | Разом фактична реалізація, грн. | 39600 | 9504 | 30096 |

8 | Залишок на кінець звітного періоду, грн. | 1380 | 400 | 980 |

Розглянемо відображення в обліку операцій за умовами прикладу:

Таблиця 5.19

Кореспонденція рахунків на підприємствах роздрібної торгівлі

| № п/п | Зміст операції | Кореспонденція рахунків | Сума, грн. | |

Дебет | Кредит | |||

1 | Залишок товарів на початок звітного періоду | 282 | — | 720 |

2 | Торгова націнка на товари на початок звітного періоду | — | 285 | 144 |

Оприбуткування товарів | ||||

1 | Оприбуткований товар за купівельною вартістю | 281 | 631 | 30500 |

2 | Відображена сума податкового кредиту з ПДВ | 641 | 631 | 6100 |

3 | Оплачений отриманий товар | 631 | 311 | 36600 |

Реалізація через роздрібну мережу | ||||

1 | Встановлено торговельну націнку | 282 | 285 | 9760 |

2 | Продані товари за готівкові кошти | 301 | 702 | 39600 |

3 | Відображені податкові зобов'язання з ПДВ | 702 | 641 | 6600 |

4 | Списана собівартість товарів | 902 | 282 | 30096 |

5 | Списана торговельна націнка на реалізовані товари | 285 | 282 | 9504 |

Визначення фінансового результату | ||||

1 | Списана на фінансовий результат сума доходів від реалізації товарів | 702 | 791 | 33000 |

2 | Списана на фінансовий результат собівартість реалізованого товару | 791 | 902 | 30096 |

3 | Нарахований податок на прибуток | 981 | 641 | 871,20 |

4 | Списані витрати за податком на прибуток на фінансовий результат | 791 | 981 | 871,20 |

5 | Відображено нерозподілений прибуток | 791 | 441 | 2032,80 |

Залишок товару | ||||

1 | Залишок товарів на кінець звітного періоду | 282 | — | 1380 |

2 | Торгова націнка на товари на кінець звітного періоду | — | 285 | 400 |

Таблиця 5.20

| № рядка форми № 2 | Назва показників | Взаємозв'язок з оборотами рахунків бухгалтерського обліку |

010 | Дохід (виручка) від реалізації продукції | ОКт 702 |

035 | Чистий дохід (виручка) від реалізації продукції | ОКт 791 |

040 | Собівартість реалізованих товарів | ОКт 902 |

050 | Валовий прибуток | ОКт 791-ОКт 902 |

П(С)БО 9 "Запаси" регламентує порядок включення суми транспортно-заготівельних витрат (ТЗВ) у первісну вартість товарів і визначення суми реалізованої торгової націнки. До складу початкової вартості товарів включають суми ТЗВ, що пов'язані з їх придбанням: витрати на заготівлю запасів, оплата навантажувально-розвантажувальних робіт і транспортування запасів усіма видами транспорту, включаючи страхування ризиків із транспортування запасів. Слід мати на увазі, що до складу транспортних витрат відносять як витрати сторонніх організацій, так і витрати, понесені власне підприємством (витрати ПММ, витрачених у зв'язку з доставкою товарів, та інші витрати, пов'язані з нормальною роботою транспортного засобу під час поїздки за товаром); витрати, пов'язані з виплатою компенсації витрат водія під час поїздки за товаром та ін.

Так, пунктом 9 П(С)БО 9 "Запаси" установлено, що ТЗВ можуть безпосередньо включатися у вартість запасів або відображатися загальною сумою на окремому субрахунку рахунка обліку запасів. Ця сума щомісяця розподіляється між сумою залишку запасів на кінець звітного місяця і сумою запасів, що вибули за звітний місяць. Таким чином, порядок віднесення сум транспортних витрат до первісної вартості товарів може проходити такими способами:

• методом прямого розподілення транспортних витрат;

• методом розподілення транспортних витрат за середнім процентом.

Взаємозв'язок звітності і бухгалтерського обліку з реалізації товарів. Звіт про фінансові результати

Метод прямого підрахунку. Сутність прямого методу розподілу транспортних витрат відображається в самій назві — прямим розподілом транспортних витрат між одиницями придбаного товару у вартісному, або кількісному, або у ваговому співвідношенні.

Цей метод застосовується тоді, коли можливо точно визначити витрати, пов'язані із транспортуванням тих чи інших одиниць запасів у вартісному чи натуральному вираженні. Якщо товар було доставлено власними силами, то всі витрати, понесені у зв'язку з такою доставкою, мають бути відображені у складі первісної вартості придбаних товарів.

Приклад. Торговельне підприємство має на балансі власний вантажний автомобіль, який було відправлено за партією товару. Вартість товару 10000 грн (без урахування ПДВ). Транспортні витрати, пов'язані з доставкою партії товару, становили:

• вартість використаних ПММ (без урахування ПДВ) — 250 грн;

• витрати на відрядження водія (без урахування ПДВ) — 54 грн. Первісна вартість придбаної партії товару складе:

10 000 грн + 250 грн + 54 грн = 10 304 грн.

У бухгалтерському обліку будуть зроблені такі записи (табл. 5.21).

Прямий розподіл транспортних витрат може призвести до значних витрат праці, особливо якщо підприємство має великі обороти надходження і вибуття товарів, дуже широкий асортимент товарів, несе постійні витрати на доставки товару. В цьому випадку оптимальним варіантом розподілу транспортних витрат є застосування методу розподілу за середнім відсотком.

Метод середнього відсотка. Застосування методу середнього відсотка не передбачає розподілу транспортних витрат безпосередньо при одержанні товарів, як це передбачено методом прямого розподілу. Протягом звітного періоду транспортні витрати накопичуються окремо на відповідних субрахунках. Розрахунок суми транспортних витрат, що підлягають списанню у складі собівартості проданих товарів, здійснюється за підсумками звітного періоду. Оскільки транспортні витрати включаються до первісної вартості товарів, придбаних за грошові кошти, то і облік таких витрат будемо здійснювати на окремому субрахунку рахунка 28 "Товари".

Таблиця 5.21 Бухгалтерське проведення при підрахунку транспортних витрат

| № п/п | Зміст господарської операції | Дебет | Кредит | Сума, грн. |

1 | У підзвіт грошові кошти на відрядження | 372 | 301 | 400 |

2 | Видано у підзвіт водію ПММ | 372 | 203 | 100 |

3 | Отримано товар за вартістю постачальника | 281 | 631 | 10000 |

4 | Відображено витрати, пов'язані з доставкою товару: | |||

1) згідно з авансовим звітом у частині витрат на відрядження | 289 | 372 | 54 | |

2) згідно з подорожніми листами списано ПММ: | ||||

- видані у підзвіт | 289 | 372 | 100 | |

- придбані водієм у дорозі відповідно до первинних документів | 289 | 372 | 150 | |

5 | Повернено до каси грошові кошти, видані в підзвіт | 301 | 372 | 196 |

У додатку до П(С)БО 9 наведений числовий приклад визначення собівартості реалізованих товарів по оцінці вибуття запасів за цінами продажу, що в основному використовують підприємства роздрібної торгівлі. У цьому додатку для обліку ТЗВ застосовується субрахунок 289 "Транспортно-заготовельні витрати", не передбачений Планом рахунків, а націнка на реалізовані товари списується проведенням Д-т 282 "Товари в торгівлі" — К-т 285 "Торгова націнка" методом "сторно".

Відповідно до П(С)БО 9 "Запаси" такі суми включаються до вартості товару або обліковуються окремо на субрахунку 289 "Транспортно-заготівельні витрати".

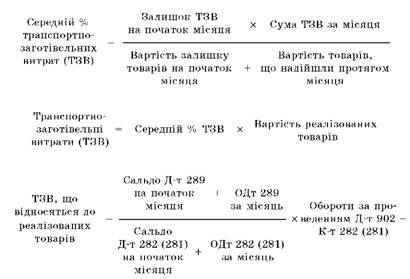

Суть методу полягає у визначенні відсоткового співвідношення між сумою залишку транспортно-заготівельних витрат на початок місяця і сумою транспортно-заготівельних витрат, що пов'язані з придбанням товарів протягом звітного періоду, та сумою залишку запасів на початок звітного періоду і придбаними у цьому ж періоді запасами.

Розглянемо, як розрахувати собівартість реалізованих товарів на підприємстві роздрібної торгівлі на умовному числовому прикладі.

Приклад. На підприємстві роздрібної торгівлі 01.02.04: сальдо за дебетом субрахунка 282 "Товари в торгівлі" становить 15 000 грн; сальдо за дебетом субрахунка 289 "Транспортно-заготівельні витрати" — 3000 грн; сальдо за кредитом субрахунка 285 "Торгова націнка" — 6000 грн (табл. 5.22).

Таблиця 5.22

Операції, проведені підприємством у лютому 2004 р.

| п/п | Зміст операції | Кореспонденція рахунків | Сума, грн. | |

Д-т | К-т | |||

1 | 2 | 3 | 4 | 5 |

1 | Оприбутковані товари, отримані від постачальника | 282 "Товари в торгівлі" * | 631 "Розрахунки з вітчизняними постачальниками" | 30000 |

Закінчення табл. 5.22

| 1 | 2 | 3 | 4 | 5 |

2 | Включена в податковий кредит сума ПДВ | 6411 "Розрахунки з податків (ПДВ)" | 631 "Розрахунки з вітчизняними постачальниками" | 6000 |

3 | Відображено витрати з доставки товарів | 289 "Транс-портно-заготі-вельні витрати" | 631 "Розрахунки з вітчизняними постачальниками" | 7500 |

| Включена в податковий кредит сума ПДВ | 6411 "Розрахунки за податками (ПДВ)" | 631 "Розрахунки з вітчизняними постачальниками" | 6000 |

4 | Нарахована торгова націнка на придбані товари | 282 "Товари в торгівлі" | 285 "Торгова націнка" | 13250 |

5 | Реалізовані товари | 301 "Каса в національній валюті" | 702 "Дохід від реалізації товарів" | 42000 |

6 | Відображено податкове зобов'язання з ПДВ | 702 "Дохід від реалізації товарів" | 6411 "Розрахунки за податками (ПДВ)" | 7000 |

* Підприємство роздрібної торгівлі може не застосовувати субрахунок 281 "Товари на складі", а відразу відбивати вартість товарів, що здобуваються, на субрахунку 282 "Товари в торгівлі".

Порядок визначення суми реалізованої торгової націнки, ТЗВ, а також собівартості реалізованих товарів, наведений у табл. 5.23; 5.24. В рядках 1-9 відображено показники, отримані на підставі даних бухгалтерського обліку за субрахунками 282, 285, 289 і 702, а в рядках 9-11 — показники, отримані в результаті арифметичних операцій.

З метою заохочення покупців у терміновій оплаті рахунків фірма гарантує зменшення розміру платежу за умови, що повний розрахунок буде проводитися у найближчий час. Надання знижок при реалізації товарів має бути оформлене відповідним розпорядженням або наказом із зазначенням умов скидок, їх розмірів, періоду застосування, найменування товарів, до яких

Таблиця 5.23 Порядок визначення суми реалізованої торгової націнки, ТЗВ, собівартості реалізованих товарів

| № п/п | Зміст операції | Порядок визначення показника | Сума, грн. |

1 | 2 | 3 | 4 |

Сальдо субрахунків на початок місяця | |||

1 | Залишок товарів у цінах продажу за станом на 01.02.01 (з урахуванням ТЗВ) | Д-т 282 + Д-т 289 | 18000 |

2 | Залишок нерозподілених ТЗВ на 01.02.04 | Д-т 289 | 3000 |

3 | Сума нереалізованої торгової націнки за станом на 01.02.04 | К-т 285 | 6000 |

Проведено підприємством протягом місяця | |||

4 | Вартість придбаних протягом місяця товарів (без ПДВ) | Д-т 282 - К-т 63 (36) | 30000 |

5 | Нарахована протягом місяця торгова націнка | Оборот (за місяць) Д-т 285 | 13250 |

6 | Сума ТЗВ за місяць (без ПДВ) | Оборот (за місяць) Д-т 289 | 7500 |

7 | Вартість товарів (за цінами реалізації), придбаних протягом місяця | р. 4 + р. 5 + р. 6 | 50750 |

8 | Виручка від реалізації товарів за місяць | Оборот (за місяць) К-т 702 | 42000 |

Визначення собівартості реалізованих товарів | |||

9 | Загальна вартість товарів (придбаних протягом місяця із врахуванням залишку на початок місяця) | р. 1 + р. 7 | 68750 |

10 | Сума реалізованої (за місяць) торгової націнки | (р. 3 + р. 5) х р. 8 | 11760 |

р. 9 | |||

11 | Сума ТЗВ, що списується на собівартість реалізованих товарів | (р. 2 + р. 6) х р. 8 | 6415 |

р. 9 | |||

12 | Собівартість реалізованих товарів | р. 8 - р. 10 - р. 11 | 23825 |

Таблиця 5.24

Кореспонденція рахунків при списанні торгової націнки

| № п/п | Зміст операції | Кореспонденція рахунків | Сума, грн. | |

Д-т | К-т | |||

1 | Списана торгова націнка на реалізовані товари (методом "сторно") | 282 "Товари в торгівлі" | 285 "Торгова націнка" | 10080 |

2 | Відображено собівартість реалізованих товарів | 902 "Собівартість реалізованих товарів" | 282 "Товари в торгівлі" | 23825 |

3 | Списана сума ТЗВ на собівартість реалізованих товарів | 902 "Собівартість реалізованих товарів" | 289 "Транс- портно-заготі-вельні витрати" | 6415 |

4 | Списана на фінансовий результат собівартість реалізованих товарів | 791 "Результат від основної діяльності" | 902 "Собівартість реалізованих товарів" | 30240 |

5 | Списано на фінансовий результат дохід від реалізації товарів | 702 "Дохід від реалізації товарів" | 791 "Результат основної діяльності" | 35000 |

6 | Включена в податковий кредит сума ПДВ | 6411 "Розрахунки по податках (ПДВ)" | 631 "Розрахунки з вітчизняними постачальниками" | 6000 |

Таблиця 5.25

Розрахунок собівартості реалізованих товарів та їх залишку

| Показник | Од. виміру | Продажна вартість товарів | Сума торгової націнки | Початкова (купівельна) вартість товару |

1 | 2 | 3 | 4 | 5 |

Залишок на початок місяця | грн. | 13600 | 3600 | 10000 |

Надійшло (нараховано) протягом місяця | грн. | 20000 | 8000 | 12000 (14400 - 2400) |

Закінчення табл. 5.25

| 1 | 2 | 3 | 4 | 5 |

Знижка | грн. | - 1500 | - 1500 |

|

Середній процент торгової націнки | % | 31 (3600 + 8000- 1500) : (13600 + 20000- 1500) х 100 | ||

Реалізовано товарів | грн. | 18000 | 5580 (18000 х х 31 %) | 12420 |

Залишок на кінець місяця | грн. | 14100 (13600 + 20000-1500 - 18000) | 4520 (3600 + 8000 - -1500 -5580) | 9580 (10000 +12000 - - 12420) |

Таблиця 5.26

Кореспонденція рахунків обліку руху товарів при наданні знижки

| № п/п | Зміст операції | Кореспонденція рахунків | Сума, грн. | |

Д-т | К-т | |||

1 | 2 | 3 | 4 | 5 |

1 | Залишок: товарів | 282 |

| 13600 |

торгової націнки |

| 285 | 3600 | |

2 | Отримано товар вартість товару | 282 | 631 | 12000 |

податковий кредит ПДВ | 641 | 644 | 2400 | |

3 | Проведено розрахунок з постачальником | 631 | 311 | 14400 |

4 | Нарахована торгова націнка | 282 | 285 | 8000 |

5 | Відображено суму знижки | 285 | 282 | 1500 |

6 | Реалізовано товари | 301/1 | 702 | 18000 |

7 | Здано виручку в касу | 301 | 301/1 | 18000 |

8 | Відображено податкові зобов'язання з ПДВ | 702 | 641 | 3000 |

Закінчення табл. 5.26

| 1 | 2 | 3 | 4 | 5 |

9 | Дохід від реалізації товару віднесено на фінансовий результат | 702 | 791 | 15000 |

10 | Собівартість реалізованих товарів віднесено на фінансовий результат | 902 | 282 | 12420 |

11 | Списано торгову націнку реалізованого товару | 285 | 282 | 5580 |

12 | Залишок товарів | 282 |

| 14100 |

Залишок торгової націнки |

| 285 | 4520 |

ці знижки будуть застосовуватися. У бухгалтерському обліку на суму наданої знижки покупцям відображається проведення Д-т 285 "Торгова націнка" — К-т 282 "Товари в торгівлі".

Приклад. До свята Нового року на підприємстві роздрібної торгівлі прийнято рішення про надання передсвяткової знижки з 01.12 по 31.12 в розмірі 5 % роздрібної вартості товарів. Сальдо за рахунками Д-т 282 — 13600 грн, К-т 285 — 3600 грн. Крім того, в грудні підприємство роздрібної торгівлі придбало товар на суму 14400 грн, у тому числі ПДВ — 2400 грн, на який нарахована торгова націнка на суму 8000 грн. Протягом місяця реалізовано товар на суму 18000 грн — вартість товару становить 19500 грн, сума знижки 1500 грн. Визначимо середній процент торгових націнок і собівартість реалізованих товарів (табл. 5.25, 5.26).

У разі повернення товару покупець складає заяву про повернення товару, в якій вказуються: 1) дані про покупця, що повертає товар; 2) дані про товар; 3) сума, яка має бути повернута покупцю. Матеріально-відповідальна особа підписує акт і за допомогою операції "службова видача готівки" реєструє через РРО повернення коштів покупцеві.

Якщо повернення товару в день його придбання до моменту виконання денного звіту з обнуленням інформації та оперативної пам'яті і занесенням до фіскальної пам'яті РРО (ЕККА), необхідно скласти акт за спрощеною системою (без заяви від покупця). Акт підписує матеріально-відповідальна особа і покупець. До акта прикладається касовий чек. При цьому повернення товару відображається в Журналі використання РРО та Звіті про використання РРО.

Приклад. На початок звітного періоду на підприємстві роздрібної торгівлі сальдо за рахунками склало: Д-т 282 — 120000 грн, К-т 285 — 4000 грн. За звітний період підприємство придбало товар на суму — 15600 грн (у тому числі ПДВ — 2600 грн), на придбаний товар нарахована торгова націнка в сумі 5000 грн. За звітний період реалізовано покупцям товари на суму 19800 грн. За звітний період покупцем придбаний товар вартістю 600 грн. (у тому числі ПДВ — 100 грн). Розглянемо це у табл. 5.27, 5.28.

Таблиця 5.27 Розрахунок собівартості реалізованих товарів та їх залишку

| Показник | Од. виміру | Продажна вартість товарів | Сума торгової націнки | Початкова (купівельна) вартість товару |

Залишок на початок місяця | грн. | 12000 | 4000 | 8000 |

Надійшло (нараховано) протягом місяця | грн. | 18000 | 5000 | 13000 |

Середній процент торгової націнки | % | 30 (4000 + 5000) : (12000 + 18000) х 100 | ||

Реалізовано товар | грн. | 19800 |

|

|

Повернено товар | грн. | 600 |

|

|

Реалізовані товари з урахуванням повернення | грн. | 19200 | 5760 (19200 х х 30 : 100 | 19200 |

Залишок на кінець місяця | грн. | 7560 | 3240 | 10800 |

Таблиця 5.28

| № п/п | Зміст операції | Кореспонденція рахунків | Сума, грн. | |

Д-т | К-т | |||

1 | Залишок товарів | 282 | — | 12000 |

Залишок торгової націнки | — | 285 | 4000 | |

2 | Отримано товар вартість товару | 282 | 631 | 13000 |

податковий кредит ПДВ | 644 | 631 | 2600 | |

відображено податковий кредит | 641 | 644 | 2600 | |

3 | Проведено розрахунок з постачальником | 631 | 311 | 15600 |

4 | Нарахована торгова націнка | 282 | 285 | 5000 |

5 | Реалізовано товари | 301/1 | 702 | 19800 |

6 | Відображено повернення коштів покупцю методом "червоне сторно" | 301/1 | 702 | - 600 |

7 | Здано виручку в касу | 301 | 301/1 | 19200 |

8 | Відображено податкові зобов'язання з ПДВ | 702 | 641 | 3200 |

9 | Доход від реалізації товару віднесено на фінансовий результат | 702 | 791 | 16000 |

10 | Собівартість реалізованих товарів | 902 | 282 | 13440 |

11 | Списання собівартості на фінансовий результат | 791 | 902 | 13440 |

12 | Списано торгову націнку реалізованого товару | 285 | 282 | 5760 |

13 | Залишок товарів | 282 |

| 10800 |

торгової націнки | — | 285 | 3240 | |

Кореспонденція рахунків обліку руху товарів на підприємствах роздрібної торгівлі

Created/Updated: 25.05.2018

|

|