- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Банковское дело Банковское дело  Книги Книги  Грошово-кредитні системи зарубіжних країн - Іванов В.М. Грошово-кредитні системи зарубіжних країн - Іванов В.М. |

Грошово-кредитні системи зарубіжних країн - Іванов В.М.

2.2. Типи грошових систем

Тип грошової системи залежить від форми організації грошового обігу в країні. Первісний тип грошового обігу пов'язаний з використанням металевих грошей.

Перші монети з'явилися в Китаї та в стародавній Лідійській державі у VII ст. до н. е., перші паперові гроші існували в Китаї у VIII ст. до н. е. У 1500 р. уряд Китаю змушений був зупинити випуск паперових грошей через труднощі, пов'язані з їх надлишком та інфляцією.

Типи грошових систем за різних часів наведено на рис. 3.

У XVI—XVIII ст. існувала система біметалізму, тобто в обігу одночасно перебували монети із золота й срібла. Біметалізм мав три різновиди:

• система паралельних валют (співвідношення між монетами встановлювалося стихійно);

• система подвійної валюти (співвідношення між монетами встановлювалося державою);

• система "кульгаючої" валюти (срібні монети були знаком золота). Між сріблом і золотом встановлювалося певне співвідношення.

3 часом ціни, зокрема й на ці монети, змінювалися і встановлене співвідношення втрачало силу, що зумовлювало зникнення з обігу одного з видів грошей. На основі цього було виведено закон: "погані" гроші витісняють з обігу "добрі". При біметалізмі "поганими" вважалися гроші, вартість яких на ринку цінних металів була нижчою за їх офіційну грошову вартість, а "добрими" були гроші, які коштували дорожче за офіційну ціну. Витіснення "добрих" грошей "поганими" зумовило перехід від біметалізму до монометалізму — грошової системи, у якій роль грошей виконує один метал. Найпоширенішим став золотий монометалізм, а його найдосконалішою формою — золотомонетний стандарт.

Майже все XIX і частина XX ст. пов'язані з пануванням системи золотого стандарту. Що ж до точних дат, то тут існує деяка невизначеність. Вважають, що епоха золотого стандарту почалася в Англії наприкінці XVIII ст., хоча законодавчо його закріплено у 1816 р. Стверджують також, що епоха золотого стандарту починається з 1821 р., коли Британська імперія зробила фунт стерлінгів конвертованим у золото. Незабаром і США конвертували долар. Перша світова війна істотно підірвала систему золотого стандарту в більшості країн світу. У США, наприклад, вона перестала існувати в 1933 р., тобто після Великої депресії. Тому дехто вважає цей період закінченням епохи золотого стандарту. Та фактично елементи цієї системи існували й після Другої світової війни, і лише у 1971 р. вона зникла остаточно, коли у США припинили купівлю-продаж золота за фіксованими цінами.

Для системи золотомонетного стандарту характерні карбування й обіг золотих монет, вільний розмін паперових грошей на золото відповідно до встановленого законом вмісту металу в грошовій одиниці.

Розквіт золотого стандарту належить до кінця XIX — початку XX ст. Саме в цей період багато країн здійснили грошові реформи. Показовою щодо цього є грошова реформа у царській Росії в 1897 р., коли в обіг було запроваджено золоті рублі, які вільно обмінювалися на паперові гроші. Рубль дорівнював 0,77 г золота. Для порівняння: золотий вміст долара становив 1,6 г, фунта стерлінгів — 7,3, франка — 0,29 і марки — 0,25 г золота.

Золоті гроші були у вільному обігу разом з кредитними. Держбанк підтримував рівновагу і суворо контролював випуск кредитних білетів. Кількість їх в обігу не могла перевищувати золотого запасу країни більш як на 300 млн рублів. Проте реально золотий запас іноді перевищував суму кредитних білетів, що перебували в обігу.

Стабільність і конвертованість рубля базувалися на надійному фінансовому фундаменті. За десять років (1887—1897) золотий запас збільшився приблизно у 2,5 раза і перевищував 1 млрд рублів. Цьому сприяло традиційно позитивне сальдо зовнішнього торговельного балансу. Бюджет країни був бездефіцитним, а обсяг промислового виробництва за 1890—1899 рр. збільшився вдвічі.

Несподіваним було те, що запровадження в обіг золотих монет не викликало ажіотажу навколо них. Мало того, від них часто хотіли звільнитися як від незручних в обігу. Щодо цього викликає інтерес праця Д. Рікардо "Пропозиція на користь економічного і стійкого грошового обігу...". Д. Рікардо був прихильником золотого стандарту, оскільки без цього, на думку вченого, не може бути стабільної валюти. Проте він добре розумів, що золотий обіг є непідсильним тягарем для економіки країни. Грошова система, вважав він, повинна бути не лише стійкою, а й економною. А такою вона може бути тоді, коли в обігу перебуватимуть паперові гроші, які можна розмінювати на золото. Д. Рікардо також вважав, що паперові гроші доцільно розмінювати не на золоті монети, а на золоті зливки. При цьому розмін можливий за мінімальних запасів золота. Д. Рікардо зазначав, що запас грошової маси в 3 млн у разі правильного ведення справ є достатнім.

Запровадження золотого стандарту потребувало від кожної країни-учасниці конвертування внутрішньої валюти в золото за фіксованим курсом. Жодних міжнародних норм, які регулювали б валютні відносини, не існувало. У цьому не було потреби. Основою валютних курсів був золотий паритет. Існував вільний експорт-імпорт золота, обмін національної валюти на іноземну не обмежувався. Це сприяло стабілізації валютних курсів. їх відхилення від валютних паритетів обмежувалося вартістю затрат на перевезення золота з однієї країни в іншу. Така система сприяла швидкому економічному зростанню.

З початком Першої світової війни золото поступово перестає виконувати функцію загального еквівалента, грошового товару. Цей процес був дуже тяжким. Війна потребувала багато коштів, виникали дефіцити державних бюджетів, що підірвало золотогрошову систему. У більшості країн золоті монети вилучаються з обігу. У повоєнний період золотомонетний стандарт залишився лише у США. В Англії і Франції було запроваджено золотозливковий стандарт, за якого монети в обіг не випускалися, але забезпечувався обмін банкнот на золоті зливки. Стандартна вага зливків становила 12,5 кг. Деякі країни запровадили систему золотодевізного стандарту. Така система не передбачала прямого обміну національних грошових одиниць на золото, але їх можна було обмінювати на іноземну (девізну) валюту, розмінну на золото.

Система золотодевізного стандарту, юридично оформлена рішенням Генуезької конференції (1922 р.), існувала недовго. У період світової економічної кризи 1929—1933 рр. вона зазнала краху. У 1933 р. золоті гроші у США було вилучено з обігу. Видані того часу спеціальні укази вимагали, щоб усі фізичні особи, фірми і банки продали своє золото банкам Федеральної резервної системи (ФРС) та Казначейству за ціною 20,67 дол. за унцію (31,1035 г). У результаті вилучення золота з обігу громадяни США не могли обмінювати долари на золото, і тільки іноземці мали право до 1971 р. купувати золото по ціні 35 дол. за унцію.

Важливим кроком до зниження ролі золота стала Бреттон-Вудська угода (1944 р.) країн антигітлерівської коаліції. Згідно з цією угодою світовими резервами та розрахунковими валютами нарівні із золотом були дві національні валюти — долар США та фунт стерлінгів Англії. Отже, монополії золота в міжнародних розрахунках було покладено край. Водночас США зобов'язалися підтримувати розмін паперових доларів на золото за офіційною ціною 35 дол. за унцію, але тільки для центрального банку та урядових установ інших країн. Висування долара на роль світових грошей потребувало зміцнення його позицій. З цією метою країни — члени Бреттон-Вудської валютної системи встановили твердий паритет своїх валют щодо долара і зобов'язалися підтримувати за допомогою валютної інтервенції курси валют на рівні цих паритетів, не допускати відхилень більш як на 1 %.

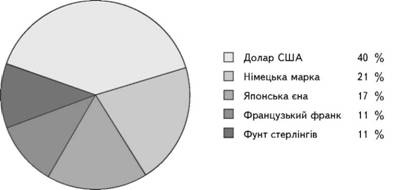

Бреттон-Вудська валютна система впродовж 50—60-х років сприяла розвитку міжнародних економічних відносин. Однак вона мала глибокі внутрішні суперечності. Розмін паперових грошей на золото за офіційною ціною був непідсильним тягарем для США. У 1970 р. короткостроковий борг США у 6 разів перевищив золотий запас. Майже монопольна влада долара на світовій арені не сприяла піднесенню могутності об'єднаної Європи і Японії. Спроби вийти з цього становища привели до реалізації ідеї Дж. Кейнса створити "регульовану валюту". Такою валютою стала СПЗ (Special Drawing Rights — спеціальні права запозичення) — штучна валютна одиниця, випуск якої почався з 1 січня 1970 р. Спочатку ця грошова одиниця була прив'язана до золота, її золотий вміст становив 0,888671 г і прирівнювався до долара США. Після девальвації долара у 1971 і 1973 р. курс СПЗ збільшився проти долара в 1,2 раза. Пізніше відмовилися від золотого вмісту і почали визначати вартість СПЗ на основі середньозваженої величини ринкових курсів п'яти валют — долара США, німецької марки, французького франка, англійського фунта стерлінгів, японської єни (рис. 4).

Рис. 4. Компоненти стандартного кошика валют, які визначають вартість СПЗ

Важливий крок до зменшення ролі золота у грошовій системі зроблено у 1968 р. Було скасовано зобов'язання банків ФРС тримати резерви в золоті. У 1914 р., коли ФРС тільки створювалася, в умовах існування золотого стандарту розміри резервів банків залежали від припливу та відпливу золота. Рух золота підпорядковувався ринковій кон'юнктурі: збільшувався товарообіг — золото із скарбниць залучалося в ринковий кругообіг і, навпаки, зі зниженням ринкової кон'юнктури золото надходило до скарбниць.

До 1945 р. усі банки ФРС були зобов'язані мати золоті резерви в розмірі 40 % номінальної вартості банкнот, випущених ними в обіг, і 35 % суми їх депозитів. У 1945 р. ці пропорції зменшилися до 25 %. У 1965 р. було скасовано вимоги щодо резервів для депозитів у федеральних резервних банках, а в 1968 р. — і щодо банкнот ФРС. Ці рішення зумовлювалися тим, що кількість готівкових грошей у населення протягом двадцяти років (до 1968 р.) збільшувалась у середньому на 34 % за рік. Такі темпи зростання не могли б тривати, якби банкноти забезпечувалися резервами золотих сертифікатів.

Економічна криза на початку 70-х років змусила вжити рішучих заходів, щоб стабілізувати ситуацію з доларом. 3 посиленням інфляції різко підвищився попит на золото. Населення прагнуло придбати його для захисту від інфляції. Ринкова ціна золота з 35 дол. за унцію в 1970 р. підвищилася майже до 160 дол. у 1974 р. Якщо до 1971 р. США утримували долар на фіксованому рівні, то в 1971 р. було оголошено, що це зобов'язання не виконуватиметься. На цьому епоха золотого стандарту закінчилася.

Як оцінюють епоху золотого стандарту? Національна комісія США із золота і золотого обігу та Енциклопедія американської економічної історії називають її періодом найбільшого розквіту американської історії. Інвестиції у капітальні кошти були надзвичайно високі, майже не було безробіття, реальні виробничі витрати та витрати обігу знижувалися швидкими темпами.

Система золотого стандарту забезпечувала стабільність як у внутрішній, так і в зовнішній економічній політиці. У цьому її переваги. Водночас золотий стандарт мав певні недоліки. По-перше, стало неможливо здійснювати незалежну грошово-кредитну політику, спрямовану на вирішення внутрішніх проблем країни. По-друге, у воєнні часи, коли різко підвищилася потреба у коштах, збільшення випуску паперових грошей поставило під сумнів конвертованість їх на золото. Країни, які намагалися у такій ситуації зберегти конвертованість паперових грошей на золото, швидко втрачали свій золотий стандарт.

Внаслідок краху золотого стандарту і припинення розміну паперових грошей на золото цілком закономірно постала проблема про роль золота: чи залишається воно товаром у грошовому обігу?

Прихильники традиційного підходу позитивно оцінювали позицію, згідно з якою золото, як і раніше, є грошовим товаром, основою грошової системи, виконує функцію міри вартості, а паперові гроші залишаються знаками золота. Сучасні грошові системи базуються на паперовій валюті. Паперові гроші є лише знаком золота, а золото й далі відіграє роль загального еквівалента [58, с. 86—87].

Поряд із твердженням, що нічого не змінилося, окремі автори вважають, що зміни відбулися: золото стало звичайним товаром і втратило роль загального еквівалента. Але тоді постає питання: як сучасні паперові гроші, не маючи внутрішньої вартості, можуть виконувати роль загального еквівалента? Пропонуються різні варіанти вирішення цього питання. Це й повернення до розгорнутої форми вартості, коли вартість паперових грошей визначалася вартістю товарів, і розгляд кредитних грошей як монопольного товару, і навіть висування на роль загального еквівалента вартості робочої сили.

Тривале панування системи золотого стандарту та її детальна розробка в економічній теорії привели до того, що класична теорія грошей увійшла до навчальної літератури, у свідомість людей і тому її положення здаються непорушними, незмінними. Проте історичний досвід показав, що золотогрошова система, як і все в суспільстві, історично перехідна.

Золото перестало виконувати функцію грошей — міри вартості, ціни виявилися відірваними від золота. Так, видобуток золота останнім часом істотно збільшився. І якби існувала пряма залежність між вартістю золота і вартістю товарів, то ціни мали б знизитися. Насправді ж ціни підвищуються, а вартість золота, як і іншого товару, виражається у грошах.

Розглянемо світові гроші. Вважалося, що тільки золото може виконувати функцію таких грошей. Один із принципів Бреттон-Вудської системи полягав у тому, що золото повинно виконувати функцію світових грошей поряд із доларом. Але суспільне виробництво у повоєнний період досягло таких масштабів, що золото не могло забезпечити потреби світового ринку через обмеженість обсягів.

Ось чому в січні 1976 р. у Кінгстоні (Ямайка) було підписано угоду, яка поклала початок новій — четвертій світовій системі — ямайській. Ця угода набрала чинності з 1 квітня 1978 р. Основними ознаками нової системи було, по-перше, витіснення золота з міжнародних розрахунків шляхом ліквідації золотих паритетів валют і встановлення офіційної ціни на золото. Міжнародний валютний ринок припинив приймати золото як оплату квот і відсотків за кредити. По-друге, офіційно було визнано "плаваючі" валютні курси, тобто курси, які встановлюються на валютному ринку залежно від купівельної спроможності, попиту та пропозиції. По-третє, ямайська угода хоча фактично й зафіксувала переважне становище долара США, але нарівні з доларом міжнародними резервними та розрахунковими валютами визнано німецьку марку, швейцарський франк та японську єну.

Як відомо, кількість грошей повинна відповідати сумі цін з урахуванням швидкості обігу валюти. Золото може виконувати функцію грошового товару за умови, що його кількість достатня для товарообігу певної країни. Але видобуток золота збільшується не такими швидкими темпами, як виробництво товарів. Тому виникає суперечність між швидким піднесенням економіки і добуванням золота та його обігом як грошей. На перших етапах ця суперечність вирішується збільшенням добування золота, з одного боку, і розвитком кредиту — з іншого. Кредит розширив межі розвитку суспільного виробництва, створив можливості для економічного піднесення.

Created/Updated: 25.05.2018

|

|